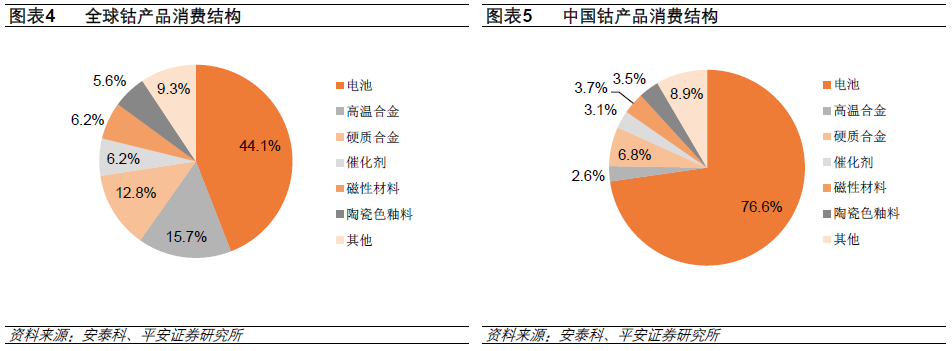

自2006年以来, 电池行业一直为最大的钴消费领域,在全世界内,电池占钴消费量的44%,在我国则高达77%,钴在电池行业的大量应用主要是由于锂离子迅速增加。除了高温合金、硬质合是钴的另外两大下游领域,此外,在其他如催化剂磁性材料陶瓷色釉用等域也有诸多应用。综合钴下游的生命周期,未来钴需求量开始上涨主要自锂电池特别是应用于新能源汽 车的动力电池领域 。

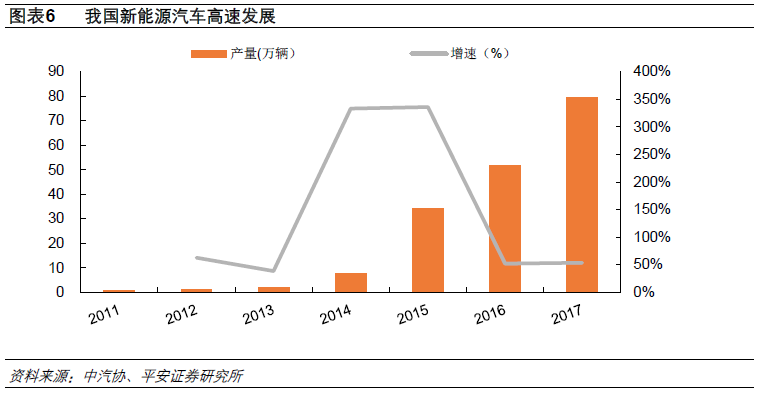

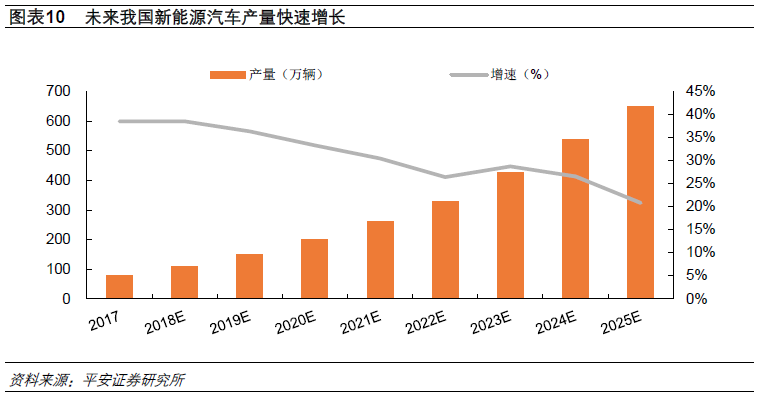

新能源汽车是我国产业实现弯道超的一个突破口。在家及地方政府全力支持下,实现了产业化和规模的飞跃式发展。产量从2014年的7.8万辆跃升到2017年的79.4 9.4万辆,复合增速达到117 %。

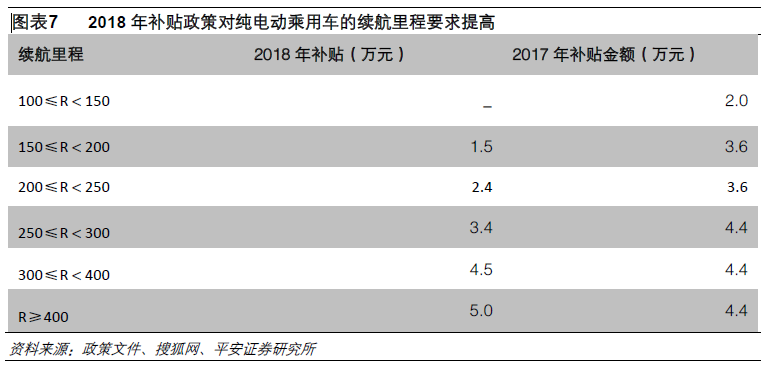

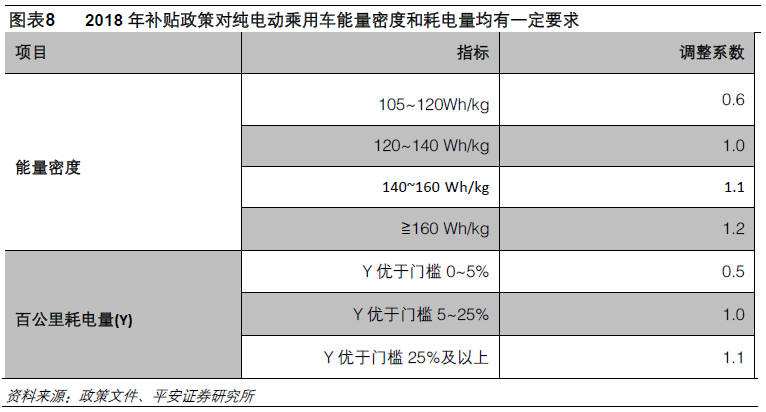

新能源汽车产销量的快速地增长离不开政策的大力推动,但粗放式高增长也带来许多问题,面对高额补贴一些厂家利用政策漏洞采取假卖等方式造车从而骗取补贴,造成恶劣的社会影响。基于对企业骗补行为以及新能源汽车行业长效发展的要求,我国政府提高补贴门槛。2018年2月出台的新能源汽车补贴新政策,提高了补贴门槛,鼓励高续航能力、高能量密度及单位里程低耗电量的新能源车的发展,达不到技术指标要求的新能源汽车补贴将减少甚至取消,同时提出2018年起将新能源汽车地方购置补贴资金逐渐转为支持充电基础设施建设和运营、新能源汽车使用和运营等环节,这将促进行业技术水平提升和市场竞争。

在财政补贴退坡的同时,有关部委正用一揽子计划规范、推广新能源汽车的逐步发展。2017年9月我国出台了《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》,2019年起对年产超3万辆的汽车厂商和汽车进口企业设定双积分制,如新能源积分为负,必需抵偿归零,这要求汽车企业在发展燃油汽车的同时,一定要重视新能源汽车的发展,这将有效抵消补贴下滑的影响,形成行业长远激励机制。

2017年4月,工业与信息化部、发展改革委、科技部印发了《汽车产业中长期发展规划》(简称《规划》)。根据《规划》,到2020年中国新能源汽车年产销达到200万辆,到2025年,新能源汽车占汽车产销20%以上。我们预计随双积分制实施,中国新能源汽车将实现动能转换,2017~2020年新能源汽车的年复合增速将达到36%,2020~2025年复合增速为27%。

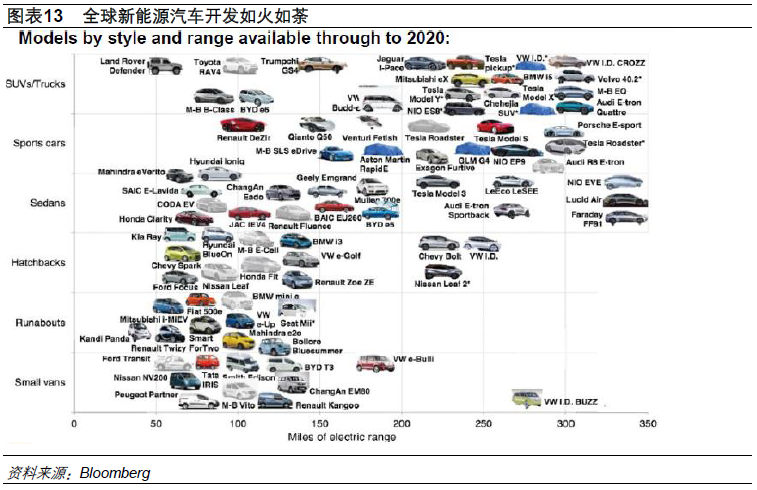

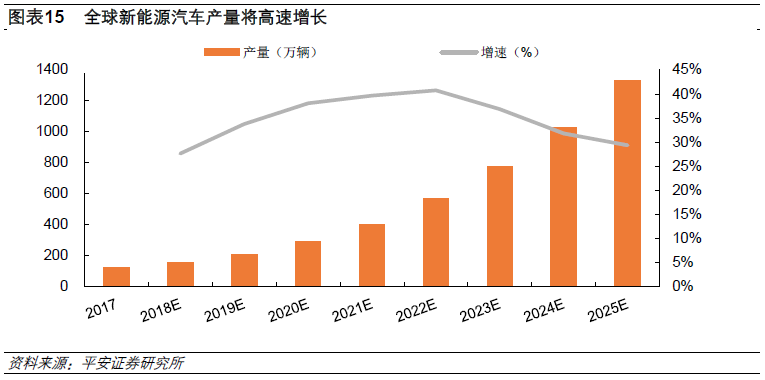

政策、车企合力推进,全球新能源汽车进入快速发展轨道。在全世界内,新能源汽车日益受到重视,荷兰、挪威、德国、英国、法国等国家纷纷制定了传统汽车限售时间表,主要汽车厂商也积极做出响应,进行新能源汽车的车型开发,并提出自身的新能源汽车战略。根据统计到2016年,全球共有14个国家公布了电动汽车的发展计划,如果实现目标,到2020年这14个国家电动汽车拥有量将接近2000万辆。我们预计,全球新能源汽车未来也将加快速度进行发展,产量将从2017年的120万辆提高到2025年1300多万辆,2017~2025年的复合增速为35%。

近年来,储能电池迅速增加,从2011年的0.46Gwh 上升至2017年的6.18Gwh,增长超过12倍。预计未来储能领域锂电需求仍将保持迅速增加,但由于基数较低,储能对电池整体拉动仍较为有限。相比之下,3C 电池增长要逊色很多,自2014 年以来,3C电池消费增速已大幅放缓,预计未来将保持一定的增长。

根据我们测算,未来我国及全球3C和储能电池对钴的需求平稳增长,2017~2025年年复合增速保持3~4%。

综合动力电池、3C以及储能领域,我们预计在动力电池需求的带动下,2017~2020年我国及全球电池领域钴需求复合增速分别为12.41%和10.44%,并于2020年分别达到5.03万吨和8.76万吨。2020~2025年我国及全球钴需求复合增速分别为14.24%和15.07%,并于2025年分别达到9.78万吨和17.68万吨。

硬质合金是指由难熔金属的硬质化合物和粘结金属通过粉末冶金工艺制成的一种合金材料。它具有高弹性模量、高强度、高硬度、耐磨损、耐腐蚀等一系列优良性能,被誉为“工业牙齿”,用来制造切削工具、刀具、钻具和耐磨零部件,大范围的应用于军工、航天航空、机械加工、冶金、石油钻井、矿山工具、电子通讯、建筑等领域。钨钴硬质合金是产量最大、用途最广的一类。钴含量一般在在3%~13%之间,用于耐磨零件的牌号,钴含量可达30%。

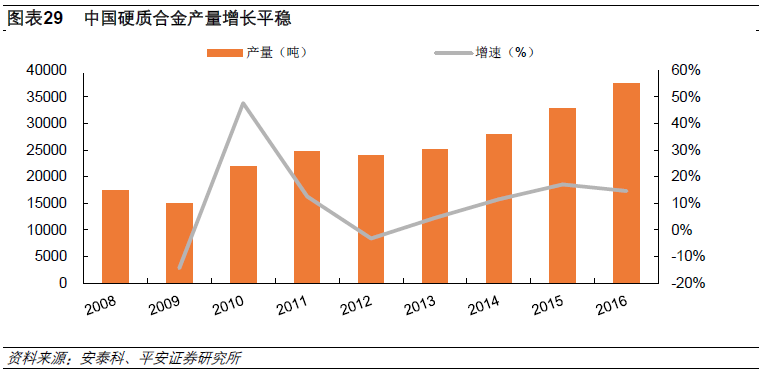

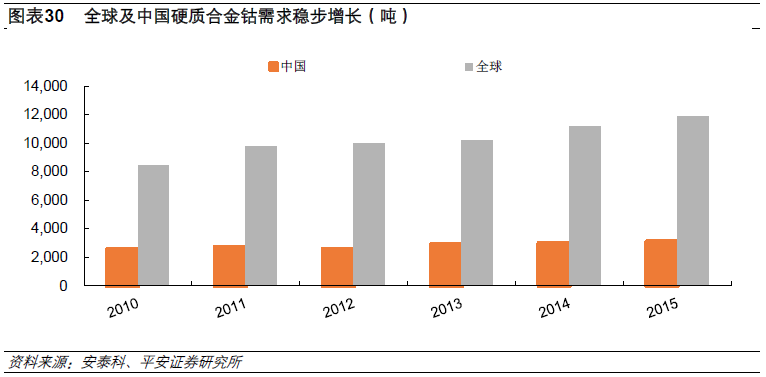

硬质合金作为钴的第二大消费领域,需求和经济稳步的增长以及制造业紧密关联,2012年以来需求稳步增长,我国复合增长率是8%,全球复合增长率是4.75%。我们预计未来经济复苏势头确立,未来我国及全球硬质合金需求仍将保持增长。

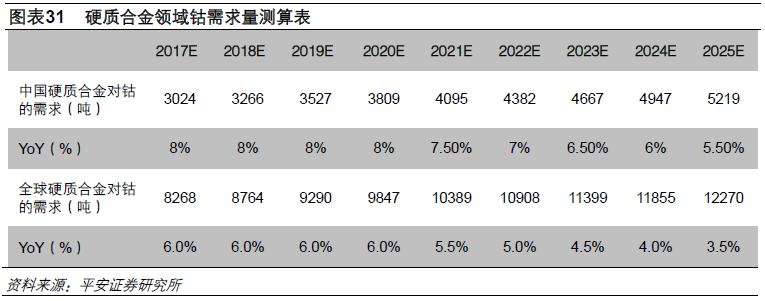

假设中国硬质合金2017~2020年以8%增长,2020年后以每年0.5%的速度递减;全球硬质合金产量2017~2020年增速为6%,2020年后增速以每年0.5%的速度递减。依照我们测算,预计2025年我国硬质合金产业对钴的需求将达到约5200吨,2017~2025年复合增速为7%;而全球这一领域2025年对钴的需求约1.2万吨,2017~2025年复合增速为5%。

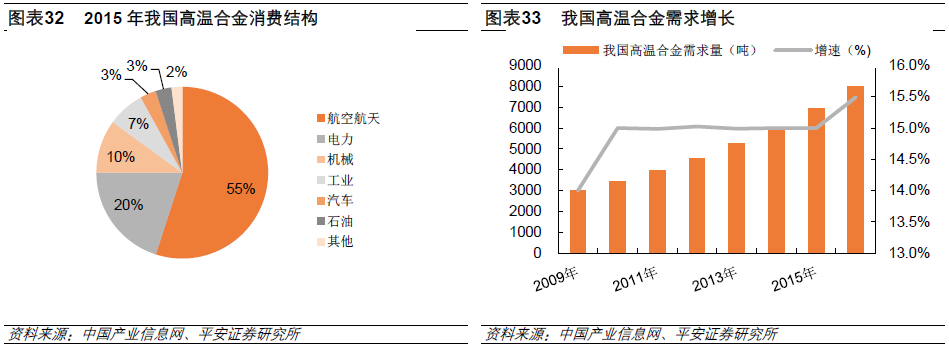

高温合金又被称为“超合金”,是大范围的应用于航空、航天、石油、化工、舰船的一种重要材料。按基体元素来分,高温合金又分为铁基、镍基、钴基等高温合金。主要使用在于航空航天领域和能源领域。

钴基高温合金是以钴为基体,钴含量大约占60%,同时需要加入Cr、Ni 等元素来提升高温合金的耐热性能,通常用于高温条件( 600~1 000℃) 和较长时间受极限复杂应力高温零部件,例如航空发动机的工作叶片、涡轮盘、燃烧室热端部件和航天发动机等。随着中国航空事业的加快速度进行发展,我国高温合金需求也持续增加,进而拉动钴的整体需求。

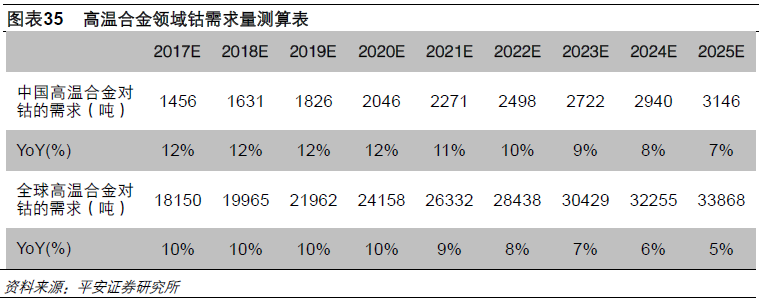

根据历史数据,假设我国高温合金2017~2020年增速为12%,2020年后每年增速递减1%;全球硬质合金2017~2020年增速为10%,2020年后每年递减1%。依照我们测算,2017~2025年中国及全球高温合金对钴需求的复合增速分别为10%和8%。

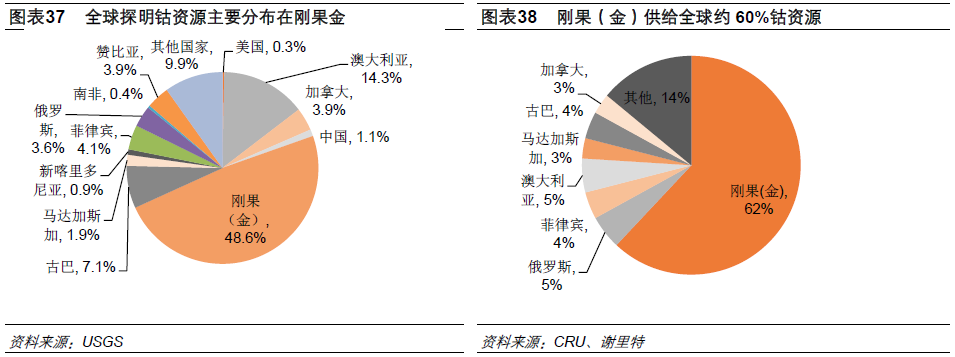

按形态,原生钴资源很少,仅占储量的2%,大多以铜、镍伴生矿形态出现。目前主要的钴矿有三种:砂岩型铜矿、红土型镍矿和岩浆型铜镍硫化物矿床。砂岩型铜矿主要分布于刚果(金)和赞比亚,其钴品位较高;红土型镍矿主要分布于环赤道的古巴、菲律宾等国家,含镍1%左右,钴的平均品位约为千分之一;而岩浆型铜镍硫化物矿床主要分布于俄罗斯、加拿大、澳大利亚、中国等,平均品位最低,约为万分之一。由于钴资源伴生性,使得钴扩产依赖铜、镍产量的增加,被动扩产属性明显。

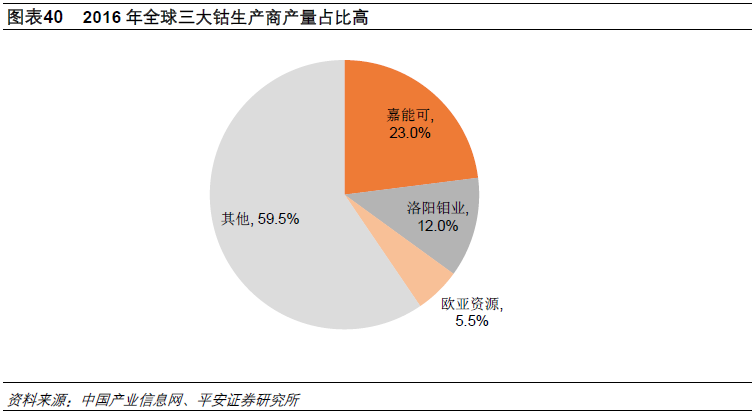

目前,全球钴资源主要由嘉能可、洛阳钼业、欧亚资源、淡水河谷、谢里特等少数企业来提供,其中嘉能可、洛阳钼业和欧亚资源位居前三,2016年三者产量矿产钴的产量约5万吨,市场占有率约40%。

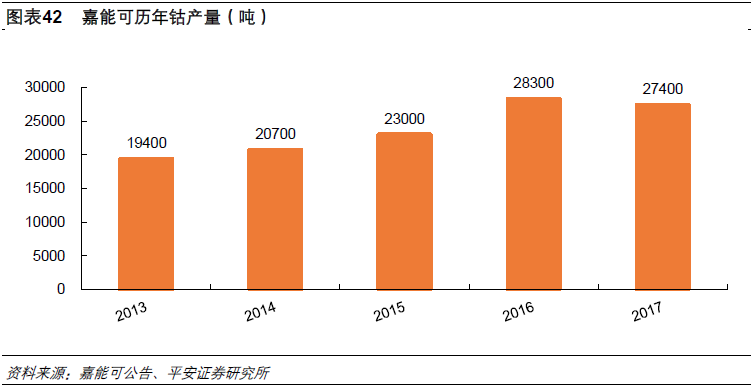

未来钴供给增长大多数来源于有突出贡献的公司扩产,增长有序。2017年12月12日嘉能可披露,此前停产的位于刚果(金)的Katanga矿准备复产,并公布产能指引。根据该指引2018~2020年Katanga矿钴产量将达到1.1万吨、3.4万吨和3.2万吨。我们判断Katanga矿山一期项目将如期投产,新增产量约1万吨,而二期新增约2万吨产量则存在一定不确定性;另一有突出贡献的公司欧亚资源RTR项目新增产能1.4万吨,预计到2018年底建成,2019年才开始释放产能。

钴新进入者主要有华友钴业和鹏兴资源。华友钴业的PE527项目设计产能为年产矿产钴折合金属量3100吨,预计2018年开始贡献产量;公司另一MIKAS升级改造项目预计2018年上半年投产,新增钴矿产能折合金属量1000吨;鹏欣资源2017年通过增发,持有澳大利亚上市公司Clean TeQ 16.2%股份,与Robert Friedland先生并列第一大股东。Clean TeQ在澳大利亚拥有Syerston项目钴资源储量约12万吨,预计投产后新增硫酸钴产量1.53万吨,折合钴金属量约3000吨。目前项目还处于前期阶段,预计投产仍需一段时间。整体看来,由于新进入者较少,且产量和有突出贡献的公司差距较大,不会对钴供给格局产生根本性冲击。

综合主要企业钴新项目产能以及回收钴的增长,我们预计全球精炼钴2017~2025年产量的复合增速为9.7%,由2017年的11.17万吨提高到2025年的23.57万吨。

结合前述我们对全球钴需求测算,我们大家都认为受新能源汽车驱动,钴需求量开始上涨快于供给,钴存在供给缺口将成为常态。从时间点看,随着钴新项目产能释放,钴供给缺口在2018、2019年收窄,但到2020年之后,供给缺口又将扩大,我们看好钴中长期价格趋势。(编辑:庄禾晴)